“试管婴儿第一股”巨震

这两天,港股“(三代试管)试管婴儿第一股”锦欣生殖的股价坐上了过山车。先是在3月15日暴跌24.59%,随后在3月16日又上涨了13.80%。

锦欣生殖股价的异动,源于业内流传的一份监管部门发出的函件。澎湃新闻报道,根据函件内容,相关部门需在3月15日前反馈营利性医疗机构上市融资是否符合健康产业发展政策导向,营利性医疗机构上市融资是否会在医疗行业内产生不良示范效应,营利性医疗机构上市融资是否会导致社会资本在医疗领域无序扩张风险。

3月15日,据一家非公立医疗协会负责人证实,该文件属实,但仅仅(三代试管)是国家卫健委体改司做每年的例行理论研究需要,预计卫健委将做出回应。

作为国内最大民营辅助生殖机构,锦欣生殖于2019年6月登陆港交所,股价一度从8.54港元的发行价涨至将近25港元。但是好景不长,其股价2021年初从高点坠落,目前已跌至5.69港元,跌幅高达77%,市值仅剩142亿港元。

在3月15日暴跌之前,受“北京将16项(三代试管)辅助生殖项目纳入医保”消息的影响,锦欣生殖曾有一波小反弹,随后又掉头向下。

如今,政策上的巨大不确定性传闻来袭,锦欣生殖这门辅助生殖的生意到底还好不好做?

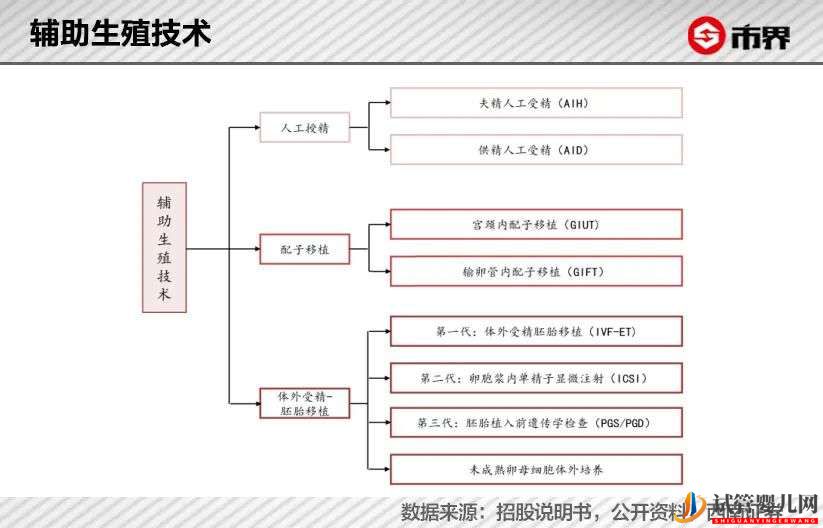

一门赚钱的生意“辅助生殖技术”(三代试管)就是采用医疗辅助手段帮助不孕不育夫妇妊娠的技术,包含 人 工授精(AI)、体外授精-胚胎移植(IVF-ET)(“试管婴儿”技术) 及其衍生技术两类。

其中,试管婴儿技术又凭借约50%的成功率,而备受关注。

世界上第一例试管婴儿诞生在1978年,中国大陆的第一个试管婴儿则诞生在10年后。

这种“送子”的技术,对于渴望要孩子的夫妻来说,无异于雪中送炭,价格自然不会便宜,并且因各种条件导致价格不一。

其一是技术。一般人工授精平均治疗周期有3个,每周期费用约5000元,试管婴儿平均治疗周期有2个,单个约5万元。

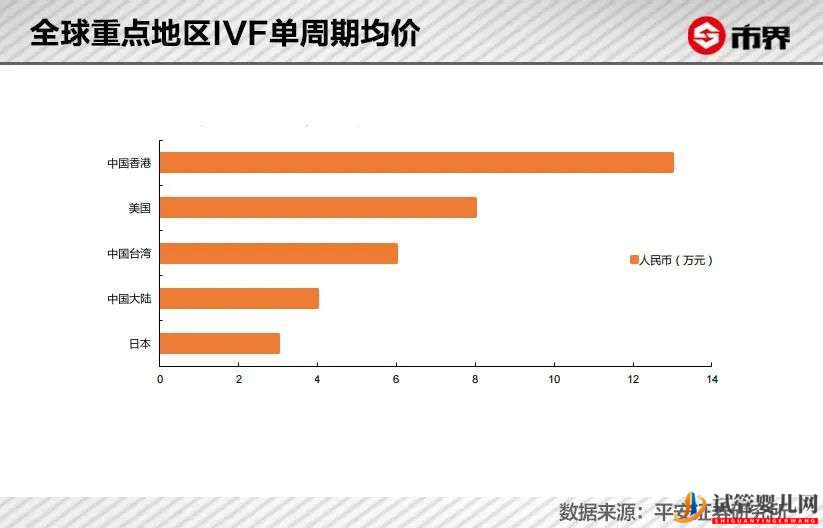

其二是地区。中国香港、美国、(三代试管)中国台湾和中国大陆试管婴儿(IVF)单周期均价分别为13万元、8万元、6万元和4万元。

医院性质也会影响到价格。西南证券研报显示, 2019年中国公立医院辅助生殖平均每个周期要花3.5万-4万元,锦欣生殖在中国的平均费用为4万-5万元,如果是VIP服务,还要贵上一些,在6.5万-10万元之间。

高额费用之下便是高毛利。锦欣生殖的毛利率保持在40%左右,净利率在20%左右。

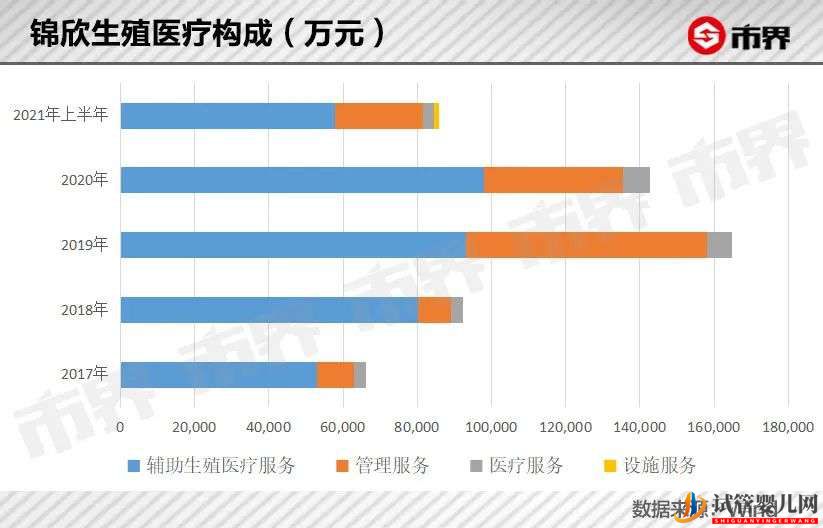

2019年之前,锦欣生殖业绩保持了稳定增长,营收从2017年的6.67亿元增长至2019年的16.62亿元,净利润则从0.99亿元增长至4.10亿元。2020年受疫情影响,营收、净利润分别同比下滑了13.11%、38.57%。

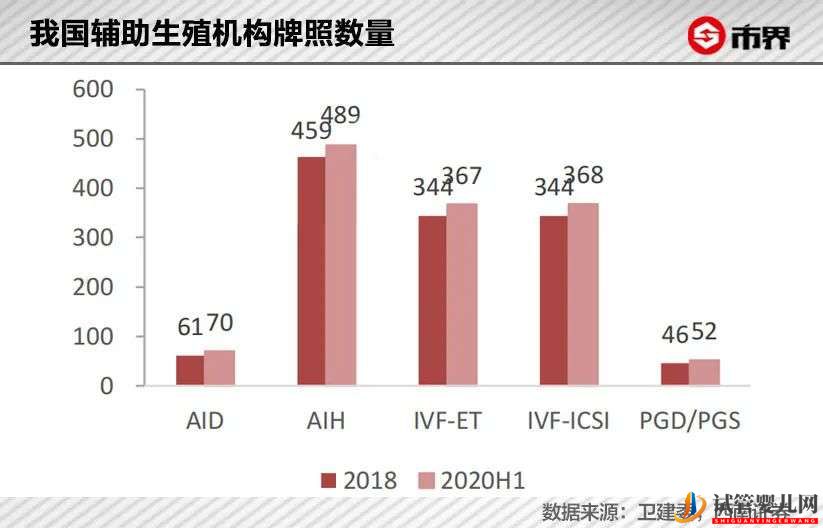

不过,(三代试管)辅助生殖虽是一门赚钱的生意,但并非谁都能掺和一脚。该行业有一个大门槛——牌照。

要知道,机构在申请辅助生殖技术AID、AIH、常规IVF-ET、透过ICSI进行IVF及PGD/PGS五类牌照时,要按顺序申请且越往后难度越大,定期还会被评审校验,不达标会被暂停资质。因此三代牌照准入率极低。

也因为牌照稀缺,公立医院为主要持有者。截至2020年6月末,我国经批准开展辅助生殖技术的医疗机构有523家,民营医院附属或民营资本注入的机构仅有42家,不到10%。

牌照之外,IVF(体外受精)(三代试管)取卵周期数也是机构实力的体现。取卵周期一般要经历促排、取卵手术、受精培养、(三代试管)胚胎冻结或移植等步骤。

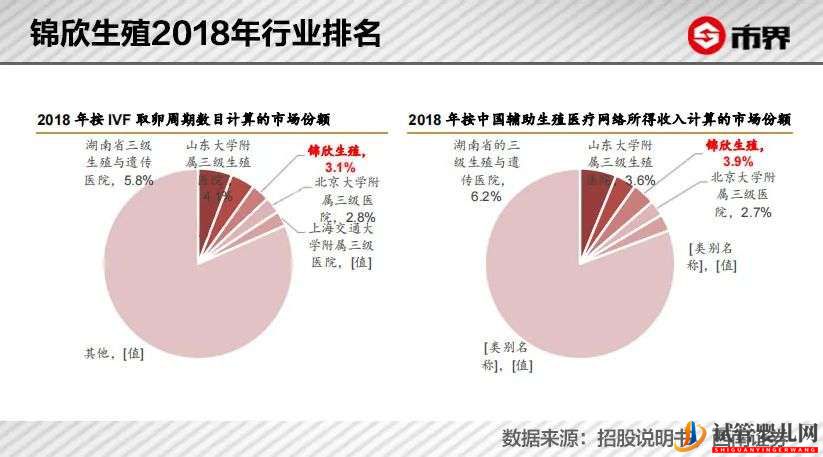

根据招股书,按2017年在中国进行IVF取卵周期数目计算的市场份额来看,锦欣生殖的市占率为3%,排在第三位。到了2018年,市占率达到了3.1%,仍在第三位。

而作为民营的锦欣生殖能进入公立医院占大头的辅助生殖行业,跟其过去抓住了几个节点有关。

老院长抓改制根据2021年半年报,锦欣生殖的收益主要来自于辅助生殖服务、管理服务及辅助医疗服务。这些服务由旗下西囡医院集团、深圳中山医院、武汉锦欣医院、锦江生殖中心、HRC Medical、HRC Management等提供。

锦欣生殖旗下医院众多,(三代试管)离不开资本支持下的收并购。

锦欣生殖的业务可以追溯至2003年。彼时, 公司的创始人范玉兰还是成都锦江区妇幼保健院的院长。这家医院成立于1959年,是一家非营利妇幼保健院。

2004年,医院启动改制,范玉兰带领医生和一些管理人员成立了锦江生殖中心(即妇幼保健院的IVF中心,现由医院与锦欣生殖联合管理)。锦欣生殖的医生合伙人制度也是在这个时候开始建立起来。

2003年1月,锦江生殖中心获批提供AIH治疗,后成为四川首批获发牌照提供辅助生殖服务的机构之一,并在2006年开始提供IVF-ET及IVF-ICSI服务。

到2010年,范玉兰再进一步,(三代试管)通过员工集体持股的方式,成立了成都西囡妇科医院(成都西囡医院的前身),该医院也在2013年获得了IVF牌照。

此时的公司虽然打出了一定的名气,但还只是在四川及周边打转。 转折发生在2016年,“煤老板”王广西跟公司牵上了线。

王广西早先供职于体制内,后靠永泰地产起家,还涉足过医药,最后靠永泰能源身家暴涨。

2013年,王广西入主海德股份,并在2年后请来原四川发展控股董事长王彬担任副董事长。之所以提到王彬,是因为他后来又以董事会主席兼非执行董事的身份,出现在了锦欣生殖的招股书中。

(三代试管)王彬作为四川“老人”,想必十分熟悉四川产业。也是在不久后,锦欣生殖负责中国业务的机构便入了王广西的眼。

2016年10月,永泰能源附属辅助医疗生殖投资基金Willsun Fund、青岛金石(由中信证券持有)、四川省养老基金入股锦欣生殖中国业务。其中,Willsun Fund通过三只基金控制锦欣生殖中国业务39.19%的权益。除此以外,华平投资也于2017年入股。

有了钱后,锦欣生殖终于开始了它在四川之外的扩张步伐。

2017年1月,公司收购了深圳中山泌尿外科医院(简称“中山医院”)。医生合伙人制度再次发挥作用,中山医院创始人梅骅是泌(三代试管)尿外科专家,被收购后仍持有该医院15%股权。

2018年12月,HRC Management(其管理的HRC Medical是美国加州的辅助生殖医疗机构)也被收入囊中;2020年,武汉锦欣医院及老挝锦瑞医学中心也成了公司成员。

在此期间,永泰能源因财政困难于2018年8月,将西囡医院在内的一系列资产出售给了创办人、红杉资本、信银投资(中信银行旗下)等投资者。

若干交易长期且复杂,并未在招股书中详细说明,如今公司的大股东中又增加了高瓴、易方达基金。

范玉兰则颇为低调。她并未直接在股东名单中出现,同时在公司也只担了“荣誉董事长”的名头,让人(三代试管)感觉她只是匆匆过客,给不少投资者留下了“创始人不管事儿”的印象。

不过,根据招股书,公司大股东Jinxin Fertility BVI,由前任或现任雇员的198名人士组成,截至2021年6月30日持股14.42%。

而持股13.67%的第二大股东HRC Investment,则由多位美国加州执业医生共同持有股权。

遭遇前后夹击从持股比例也能看出,锦欣生殖是一家主要由医生持股的公司,其背后反映的正是在辅助生殖行业里医生举足轻重的地位。

这是因为, 相较于口腔及眼科,辅助生殖行业对医生的依赖程度更高,毕竟不同水平的医生,会影响到IVF的成功率,而成功率影响着机构的口碑,IVF取卵周期数,甚至是牌照的申请和获取。

但又因为我国的辅助生殖行业还处于早期阶段,经验丰富的医护人员相对有限。

这便能理解锦欣生殖会大方地把股份分给医生的原因了。即便上市后,公司依然试图用股权激励的方式吸引和维系核心医生。

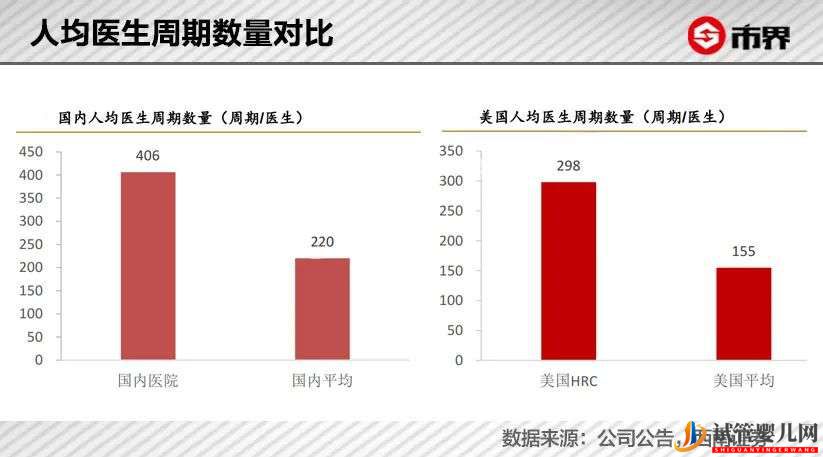

这也给公司带来了回报。2019年,锦欣生殖国内的人均医生创造的周期数量约为406个周期/年,行业平均为220个。锦欣生殖在美国的医生做的周期数量是单个医生298个周期/年,美国这一数据的平均值为155个。

反映在成功率上,2018年公司的国内医院平均成功率为54%,(三代试管)全国的平均值是45%。

此外,医生技术和牌照申请的高门槛,会限制辅助生殖行业的可复制性,或者说企业的扩张速度。

锦欣生殖也不例外。公司早先招股书中就曾表示,将把募集资金的约20%用于收购,目标是位于华东及京津冀大城市地区的辅助生殖医疗机构。

但迄今其旗下的医疗机构,国外分布在美国和老挝,国内则分布在四川、深圳、武汉等地,集中于南部,并未走到北方。这事儿用钱都很难解决,可见并购标的之稀缺。

更为重要的是,来自公立医院的竞争无处不在。以北京为例,这次北京将16项辅助生殖项目纳入了医保,而目前北京具有辅助生殖资质的基本医疗保险定点医疗机构就有15家。

一般,公立医院的口碑、技术、设备等条件比民营机构更有优势,甚至会因为供应紧张,使得客源外流。

另一方面,随着辅助生殖服务市场这块儿“蛋糕”变得愈大愈香,锦欣生殖势必会面临来自其他“后浪”的竞争。

根据平安证券研报,考虑提价因素,2025年我国辅助生殖市场空间或超680亿。

而在渗透率上,2018年中国辅助生殖服务的渗透率仅为7.0%,美国达到了30.2%,日本则在2016年就达到56.1%。渗透率低的一大原因就是价格昂贵,而部分辅助生殖项目纳入北京医保,或许会为提高渗透率提供良机。

加之二胎、三胎政策放开,市场规模有望扩大下,辅助生殖市场空间的参与者也在增加。如复星医药、通策医疗、华大基因、康芝药业等上市公司,均在以收购或参股方式布局辅助生殖服务。

在扩张难度不小,竞争只增不减的情况下,锦欣生殖要想分得辅助生殖生意更多的份额并不容易。

本文来自 “市界”(ID:ishijie2018),作者:华宇 ,编辑:韩忠强 ,36氪经授权发布。